跨境电商财税合规模式:如何确保合法合规

作者:从零到百万粉丝•更新时间:10月前•阅读23

财税合规如同航行的灯塔,指引着企业稳健前行。它不仅是企业合规经营的保障,更是提升品牌信誉、降低税务风险的利器。

跨境电商财税合规模式:如何确保合法合规

财税合规,跨境电商的必修课

跨境电商企业,尤其是那些追求长远发展的企业,必须将财税合规视为一项必修课。这不仅关乎企业的生存,更关乎企业的可持续发展。

常见财税不合规问题

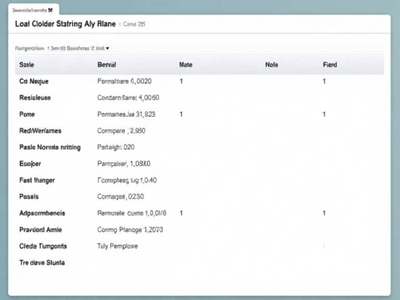

申报、收付款、国外资金回流、物流报关、员工个税和社保缴纳、增值税进项发票取得等方面,都是跨境电商企业容易忽视的环节。

架构搭建:财税合规的关键一步

做好架构搭建,对于跨境电商财税合规至关重要。这不仅能让交易线路更清晰,还能简化账务工作,为合规体系搭建奠定基础。

透明体中的经营管理

跨境电商企业的日常经营管理就像一个透明体,违规成本越来越高。因此,财税合规是必然选择。

合规带来的多重优势

财税合规后,企业税务风险降低,收入透明化、合法化,有助于提升企业形象和信誉,便于融资和贷款,降低运营成本。

合规操作,规避税务风险

通过合法合规的方式处理税务,避免被各国税务机关盯上,减少跨境电商的税务风险。

合规模式选择:量身定制

跨境电商企业可以根据自身情况,选择合适的合规模式,如货物出口退税模式、香港公司采购模式等。

香港公司采购模式:省去报关烦恼

香港公司直接向境内供应商采购,省去境内主体公司报关,解决采购无票问题,合规收回外汇资金。

账务合规:确保准确与完整

建立完善的账务系统,确保境内、香港、海外账务的准确性和完整性,合理处理各类账务问题。

服务出口模式:免增值税,提前备案

服务出口包括技术服务、运营、设计、产品开发等,免增值税,提前在税务局备案即可。

合规架构搭建:规避关联问题

在架构搭建过程中,注意关联问题的规避,如主体公司与香港公司、店铺公司与香港公司等,避免税务局和平台的关注。

控制风险,比节税更重要

跨境电商企业应将防范税收风险放在首位,合法合规地利用税收优惠政策,而非采取逃税行为。

财税合规是跨境电商企业发展的必经之路。只有合规经营,才能在激烈的市场竞争中立于不败之地。

欢迎分享,转载请注明来源:小川电商